半导体芯片行业作为半导体行业的主要代表,是整个电子信息技术行业的基础。根据摩尔定律,当价格不变时,半导体芯片上可容纳的元器件的数目约每隔18-24个月便会增加一倍,性能也将提升一倍。自戈登·摩尔提出该定律半个多世纪以来,半导体行业的发展基本符合该定律,这得益于半导体特征线宽(简称线宽)不断地向更微小的级别突破。

根据世界半导体贸易统计协会(WSTS)预测2022年世界半导体产业将增长8.8%,达到6014亿美元,并创出历史新高纪录。从历史数据来看,全球半导体市场呈现出明显的周期性。

中国半导体芯片产业在智能汽车、人工智能、物联网、5G通信等高速发展的新兴领域带动下,近年市场增速维持在15%以上。在全球半导体市场进入增长期且产能进一步向中国大陆转移的背景下,中国半导体市场未来几年增长空间广阔。

01

半导体芯片产业链

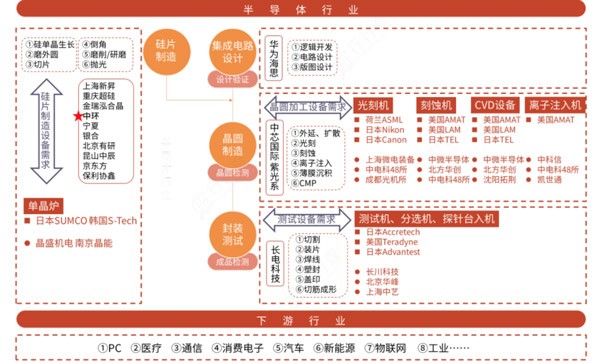

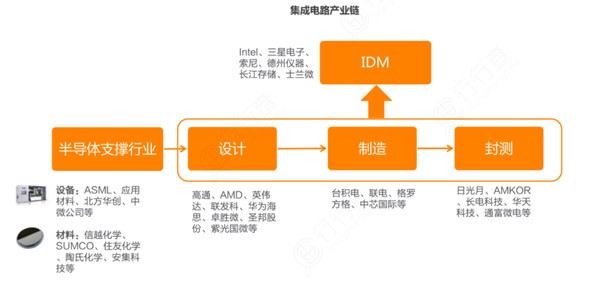

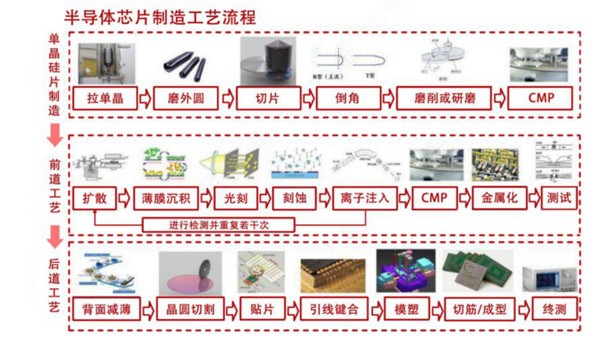

半导体芯片产业链环节包括IC设计、晶圆制造及加工、封装及测试环节,拥有复杂的工序和工艺。产业链上游设计是知识密集型行业,需要经验丰富的尖端人才。中游晶圆制造及加工设备投入巨大,进入门槛极高,并且镀膜、光刻、刻蚀等关键设备由少数国际巨头把控。下游封装及测试环节我国起步较长,行业规模优势明显。

资料来源:WIND,光大证券

半导体芯片上游:芯片设计

芯片设计主要根据芯片的设计目的进行逻辑设计和规则制定,并根据设计图制作掩模以供后续光刻步骤使用。根据SEMI数据,我国芯片设计行业保持了较快的增长态势,2020年我国芯片设计行业销售额首次突破500亿美元,全行业设计企业数量为2218家,同比增长24.6%。

半导体芯片运作模式

上世纪80年代,电子行业出现了几种新的分工模式,包括IDM模式、Fabless模式和Fundary模式。在台积电成立以前,半导体行业只有IDM一种模式。IDM模式的优势在于资源的内部整合优势,以及具有较高的利润率。IDM(IntegratedDeviceManufacture)模式,即由一个厂商独立完成芯片设计、制造和封装三大环节,英特尔、三星和德州仪器是全球最具代表性的IDM企业。

资料来源:天风证券

Fabless(无晶圆制造的设计公司)是指专注于芯片设计业务,只负责芯片的电路设计与销售,将生产、测试、封装等环节外包的设计企业,代表企业有高通、博通、英伟达、AMD等。

Foundry即晶圆代工厂,指只负责制造、封测的一个或多个环节,不负责芯片设计,可以同时为多家设计公司提供服务的企业,代表企业有台积电、中芯国际、格罗方德等。

设计与制造的分工逐渐盛行,自身没有工厂的Fabless设计公司和专门提供半导体生产服务的代工企业分工合作的生产方式慢慢地发展了起来。这种分工的好处是使得设计公司可以避免大规模的工厂投资,将更多精力聚焦在芯片设计方面,而代工企业凭借规模优势,在生产方面降低成本。日本的半导体企业则没有采用这种设计和制造分工的方式,仍然坚持垂直一体化的生产方式。这样做的结果是当销售额减少的时候,由于前期的巨额投资,折旧费用依然庞大,导致企业利润承压,对后续的生产经营造成影响。

02

半导体芯片中游:晶圆制造及加工

芯片制造实现芯片电路图从掩模上转移至硅片上,并实现预定的芯片功能,包括光刻、刻蚀、离子注入、薄膜沉积、化学机械研磨等步骤。晶圆制造是半导体制造过程中最重要也是最复杂的环节,其主要的工艺流程包括热处理、光刻、刻蚀、离子注入、薄膜沉积、化学机械研磨和清洗。

资料来源:《半导体芯片制造技术》,西南证券

根据ICinsights数据,全球前十大硅晶圆制造厂中台积电、联电和力晶来自中国台湾地区,格罗方德(Global Foundries)来自美国,三星(Samsung)来自韩国,中芯国际和华虹半导体来自中国大陆,Towerjazz来自以色列。

IC Insights数据显示,全球晶圆代工产业今年将同比增长20%,这将是2002~2004年以来,再次连续3年增速超20%。数据显示,晶圆代工业在2019年同比下降2%,2020年在5G手机等产品驱动下,同比增长21%,2021年再度增长26%。预计2022年增长20%,达到1321亿美元。

03

半导体芯片下游:封装及测试

芯片封测完成对芯片的封装和性能、功能测试,是产品交付前的最后工序。封装测试位于半导体产业链的中下游,包括封装和测试两个环节。

根据Gartner测算,封装和测试在整个封测流程中的市场份额占比约为80%~85%和15%~20%。封装是对制造完成的晶圆进行划片、贴片、键合、电镀等一系列工艺,以保护晶圆上的芯片免受物理、化学等环境因素造成的损伤,增强芯片的散热性能,以及将芯片的I/O端口引出的半导体产业环节。

半导体测试贯穿了半导体整个产业链,芯片设计、晶圆制造以及最后的芯片封装环节都需要进行相应的测试,以保证产品的良率。目前国内封测市场在全球占比达70%,行业的规模优势明显,更多是通过资源整合和规模扩张来推动市占率的提升。

中国封装业起步早、发展快,中国大陆封测环节在全球已经具备一定的竞争力2020年全球前十大封测企业中,中国大陆企业长电科技、通富微电和华天科技分别位列3、6、7名。

随着上游的芯片设计公司选择将订单回流到国内,大批新建晶圆厂产能的释放以及国内主流代工厂产能利用率的提升,晶圆厂的产能扩张也势必蔓延至中下游封装厂商,将带来更多的半导体封测新增需求。

04

半导体设备:半导体产业重要支撑

半导体设备是集成电路产业的重要支撑,价值量较高。且具有较高的技术壁垒,研发难度大周期长,直接关系到芯片设计能否落成实物,产品可靠性和良率能否达到设计标准,以及国内行业是否能够参与全球竞争。

根据iBS数据,先进工艺的集成电路大规模生产线投资可达到百亿美元量级,其中70%-80%是半导体设备相关投资,用于芯片制造的设备占半导体设备总支出的81%。半导体设备集中应用于晶圆制造和封测两个环节,其市场规模随着下游半导体的技术发展和市场需求而波动。

在晶圆制造环节使用的设备被称为前道工艺设备,在封测环节使用的被称为后道工艺设备。前道工艺设备进一步细分为晶圆处理设备和其他前端设备,如光刻机等;后道工艺设备分为测试设备和封装设备。国际半导体产业协会(SEMI)在2020年12月时预计2020全年半导体设备销售额将达到689亿美元,同比增长15%,并预估2022年这一数额将达到761亿美元。

半导体设备竞争格局

全球半导体设备厂商主要集中在美国、日本和荷兰。美国的半导体设备厂商主要有应用材料、泛林半导体、科磊和泰瑞达,覆盖的设备主要包括晶圆制造和封测环节的刻蚀设备、离子注入机、薄膜沉积设备、掩膜版制造设备、检测设备、测试设备、清洗设备等。日本的半导体设备厂商主要包括东京电子、DNS、爱德万和日立高新,主要覆盖的设备包括刻蚀设备、薄膜沉积设备、清洗设备、热处理设备、涂胶机/显影机、退火设备、检测设备、测试设备等,另外尼康和佳能两家日本公司还可以供应中低端光刻机。荷兰的半导体设备厂为阿斯麦,阿斯麦作为全球光刻机龙头,垄断了高端光刻机市场,并且在中低端市场也占据相当大的份额。

全球测试机市场被爱德万、泰瑞达和科休垄断,三者市场占有率分别为50%,40%和8%。国内测试机生产商主要有华峰测控和长川科技。全球封装设备主要由国外企业垄断,全球封装设备主要由ASM Pacific、K&S、Shinkawa、Besi等国外企业垄断,国内具备封装设备制造能力的企业主要有中电科45所、艾科瑞斯和大连佳峰。东京精密, 46%东京电子, 27%台湾旺矽, 10%台湾惠特, 4%深圳矽电, 3%其他, 10%。当前我国半导体设备依旧高度依赖于海外企业,并且在核心技术和零部件上受到一定的限制。

单晶生长炉

单晶生长炉是生产单晶硅的主要半导体设备。目前全球的单晶生长炉主要由美国Kayex、德国PVATePla、日本Ferrotec等企业供应,国内的单晶生长炉企业主要包括晶盛机电、南京晶能、连城数控等。

单晶硅棒完成后,还需要经过一系列加工才能得到硅片成品,主要涉及的半导体设备有切片机、研磨机、湿法刻蚀机、清洗机、抛光机和量测机。目前上述硅片加工设备主要由日本、德国和美国厂商提供,国内仅有晶盛机电等少数厂家推出了部分硅片加工设备,市场占有率较低。

半导体集成电路制造工艺繁多复杂,其中光刻、刻蚀、薄膜沉积是半导体制造的三大核心步骤。这三大核心领域的设备成为推动28nm及以下先进工艺发展的主要力量,分别占半导体晶圆处理设备的23%、24%、18%。

晶体管线宽在28nm以内的称为先进制程,目前台积电、三星两家晶圆厂最先进工艺可将制程推进到5nm级别,其中台积电为全球最大晶圆代工厂,全球代工市占率达50.5%。根据IHSMarkit统计,28nm制程的集成电路晶圆代工市场将保持稳定增长,预计2024年全球市场规模将达到98亿美元。14nm及以下更先进制程的集成电路晶圆代工市场将保持快速增长,预计2024年全球市场规模将达386亿美元。

光刻机

光刻工艺流程中最核心的半导体设备是光刻机,光刻机是半导体设备中技术壁垒最高的设备,其研发难度大,价值量占晶圆制造设备中的30%。目前全球的高端光刻机由荷兰阿斯麦(ASML)公司垄断,ASML是全球最大的光刻机生产商,是全球唯一能够生产EUV光刻机的厂商,EUV光刻机是先进制程工艺中的核心设备。中低端光刻机除ASML外,还有日本的Canon和Nikon可以供应。

刻蚀机

刻蚀工艺使用的半导体设备为刻蚀机。全球刻蚀设备行业的主要企业即泛林半导体(LamResearch),东京电子(TEL)和应用材料(AMAT)三家。从全球刻蚀设备市场份额来看,三家企业的合计市场份额就占到了全球刻蚀设备市场的90%以上。其中泛林半导体独占52%的市场份额,东京电子与应用材料分别占据20%和19%的市场份额。

国内的刻蚀设备企业主要有中微公司、北方华创、屹唐半导体和中电科。其中,中微公司、北方华创和屹唐半导体均以生产干法刻蚀设备为主,中电科除了生产干法刻蚀设备以外还生产湿法刻蚀设备。除上述企业外,国内还有创世微纳、芯源微和华林科纳等企业生产刻蚀设备。

薄膜沉积

薄膜沉积设备是晶圆制造过程中的核心设备,在各晶圆制造流程设备中市场规模最大,占比达到26%。薄膜沉积是一种添加工艺,是指利用化学方法或物理方法在晶圆表面沉积一层电介质薄膜或金属薄膜,根据沉积方法可以分为化学气相沉积(CVD)和物理气相沉积(PVD)。

按工艺类型分,化学气相沉积市占率最高,达到57%;其次是物理气相沉积,市占率为29%;原子气相沉积(ALD)市占率最低,为14%。根据Gartner数据,2020年薄膜沉积设备市场规模约为216亿元,全球薄膜沉积设备市场均呈现国际寡头垄断的局面。代表性企业有AMAT、LAM、ASM、TEL等。

国产CVD设备生产商主要有北方华创和沈阳拓荆。北方华创主要生产APCVD设备和LPCVD设备,沈阳拓荆则以PECVD为主,根据中国国际招标网数据,沈阳拓荆已有3台PECVD设备进入长江存储。

从半导体最初的发源地美国,再到日本、韩国、中国台湾地区,在半导体行业发展的70多年间一共经历了3次产业中心的重大转移。在国家集成电路产业投资基金的带动下,中国大陆半导体芯片产业生产线的投资布局将进一步拓展,半导体芯片相关产品技术将继续加快变革,中国大陆IC芯片和IC封装领域均有望实现突破,半导体芯片产业将迎来新一轮的发展高潮。

在未来十几年,汽车电子和工业电子有望成为半导体行业增长最迅速的两大领域,而消费电子、数据处理和通讯电子的增速将趋于稳定,下游应用市场的变革将进一步推动芯片的需求。

来源于网络