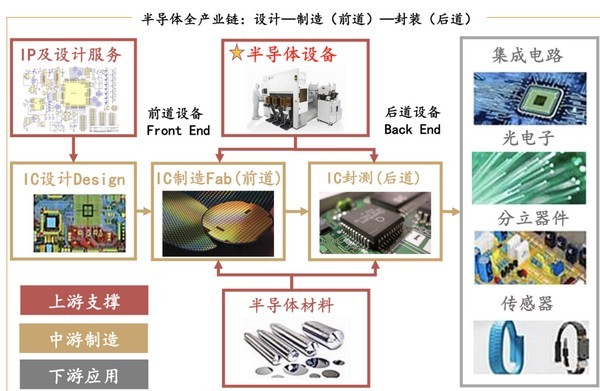

根据半导体制造中前道工艺(晶圆制造)和后道工艺(封装测试)之分,应用于集成电路领域的设备通常可分为前道工艺设备和后道工艺设备两大类。

从产业链价值量角度看,半导体设备的市场价值主要集中在前道制造设备。

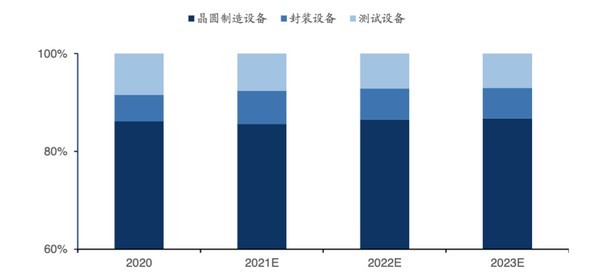

根据国际半导体设备材料产业协会(SEMI)数据,晶圆设备即前道设备,在半导体专用设备市场中占比为85%左右,是产业链中最重要、最核心也是技术难度最高的一部分。

前道设备是用于芯片制造的核心设备,没有前道设备就没有芯片,是半导体产业链的关键支撑,其中又以集成电路为主要应用领域。

半导体全产业链:设计-制造(前道)-封装(后道):

资料来源:华西证券

01

半导体前道设备行业概览

前道设备在产业链中属于轻资产的技术密集型行业。技术领先的设备才能生产出先进制程的芯片,因此技术是垄断市场的关键。

摩尔定律下,每18至24个月芯片单位面积下晶体管数量将翻倍,进而提升芯片效能,降低单位制造成本,使得制造商愿意购入价格更高的前道设备。

全球芯片制造龙头台积电已经计划在2025年以前陆续推出5nm/3nm/2nm制程芯片,2030年以前持续推进3D芯片制造和系统性封装技术。

为了获得摩尔定律带来的红利,芯片制造企业将通过前道设备在单位面积内放入更多的电晶体。

按工艺流程分类,典型的产线上前道、封装、测试三类设备分别占85%、6%、9%。

晶圆制造设备(前道设备)占半导体设备超85%的份额:

资料来源:SEMI

02

半导体前道设备工艺

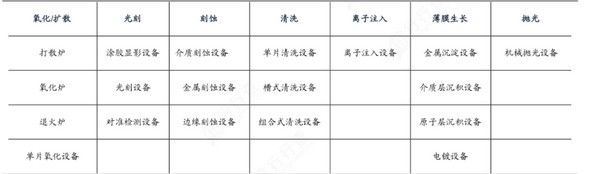

前道设备中九种设备覆盖八类工艺,是将晶圆制成芯片关键。

对应主要工艺,半导体前道设备主要包括氧化/扩散设备、光刻设备、刻蚀设备、清洗设备、离子注入设备、薄膜沉积设备、机械抛光设备等。

半导体前道设备分类:

资料来源:盛美招股书、广发证券

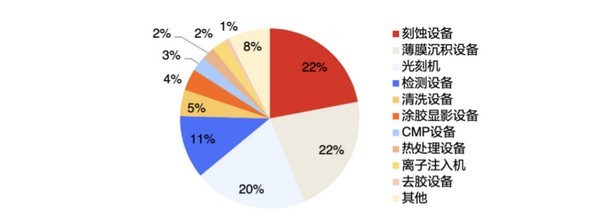

其中刻蚀、薄膜生长和光刻为半导体前道制造核心设备,其市场规模最大。

根据Gartner数据,2020年全球半导体前道薄膜生长、刻蚀和光刻设备市场规模分别为139.2亿美元、136.9亿美元和135.4亿美元,市占率位居前三。

PVD/清洗/量测设备市场规模位于第二梯队。

前道设备投资占比(2021):

资料来源:Gartner、东方证券

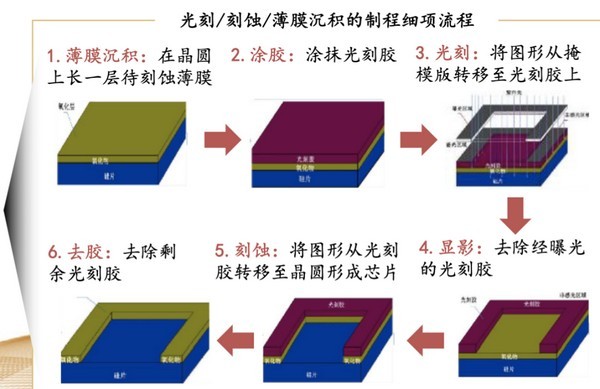

图形转移至芯片的制程为:薄膜沉积工艺(CVD/氧化)在晶圆上沉积一层待处理的薄膜。光刻工艺:把光刻胶涂抹在薄膜上,再通过曝光光刻和显影将光罩上的图形转移至光刻胶刻蚀工艺:刻蚀晶圆上未被光刻胶覆盖的区域,将光刻胶上的图形转移到晶圆商。最后去除光刻胶后,即完成图形从光罩到晶圆的转移。

多重图形工艺中,光刻/刻蚀/CVD工艺的步骤数量比例大致为1:4:2。因此,刻蚀和CVD的工艺用量提升最多,光刻则是单次工艺的成本最高。

资料来源:中微公司、华西证券

03

半导体前道设备市场格局

仅从当前时点的产品覆盖来看,东方证券认为,北方华创在集成电路前道领域产品覆盖最广,其设备涵盖刻蚀、薄膜沉积、热处理、清洗领域,其次是北京屹唐,覆盖去胶、热处理、刻蚀环节,盛美上海亦有多种产品覆盖,涵盖清洗、热处理、薄膜沉积。其余大多数企业目前专注于一个或两个领域,深耕细分市场,持续提升所属环节市场份额。

国内半导体设备厂商现在产品(前道设备):

资料来源:东方证券

前道设备竞争格局为寡头垄断,行业领先者享有大部分利润,全球前五大半导体设备商占市场份额70%。

依据Gartner2021年各类半导体前道设备市场规模占比的数据进行推算,以设备大类来计算,目前国内半导体设备厂商产品覆盖度最高的三家厂商为北方华创、中微公司及盛美上海,产品覆盖度分别达到51%、44%和29%,拓荆科技由于卡位核心设备环节,产品市场覆盖度按大类来看亦达到22%。

国内半导体设备厂商前道市场覆盖度(按设备大类计算):

半导体设备领域壁垒高,国产替代进程加速背景,下本土厂商在国产替代趋势下长期成长属性凸显,市场前景广阔。

华西证券研究所认为,目前中国半导体国产设备自给率仅约12%,其中前道设备中含金量最高的关键九类设备的国产化率皆<10%,甚至在高端工艺中的国产化率近乎为0。国产前道设备商还有极大的增长空间,前道设备也已成为国家的重点扶持方向。目前国产九类前道设备技术逐渐成熟,多数达14nm先进制程,其中国产商最具潜力的领域包括刻蚀、CVD、PVD、清洗、量测等,国内增存量替代空间大。

来源于网络